레이 달리오의 올웨더 포트폴리오가 그동안 좋은 성과를 낼 수 있었던 것은 자반 배분을 근간으로 삼고 있기도 하지만 지난 1980년대 이후 수십 년간 채권 금리가 지속적으로 하락해왔기 때문이기도 하다. 그동안 채권 가격은 상승해왔고, 채권 투자자들의 시대였다고 할 수 있을 것이다. 다르게 말하면 채권을 포함한 자산배분 전략으로 구매력을 보존할 수 있었다. 그런데 앞으로도 그럴 것인가?

앞으로도 나 같은 일반 개인 투자자에게 자산배분 전략보다 나은 전략은 찾기 힘들 것 같다. 하지만 자산배분 전략도 구성 자산의 비율이나 리밸런싱 기간 등으로 성과는 다 다르게 나올 수 있는 만큼 여러 방향으로 고민해보는 것은 꽤 도움이 될 것이다.

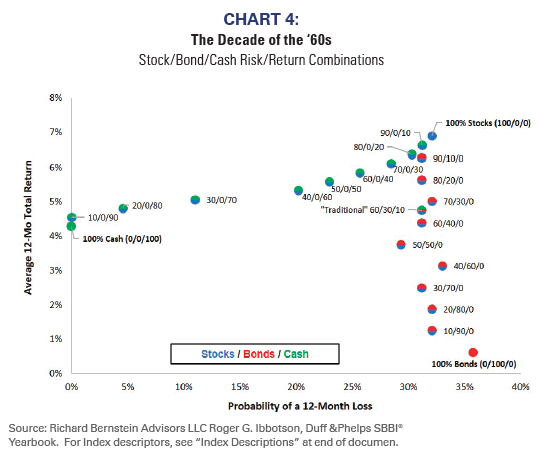

직전 4월 FOMC에서 파월 의장의 말대로 현재 나타나고 있는 물가 상승이 일시적인(transitory) 인플레이션 현상일지도 모른다. 하지만 나는 그보다는 좀 더 지속적일 것이라고 생각하고 있고, 그런 생각에 따라 전략을 짜 보려고 한다. 인플레이션에 대해 생각해보려면 아무래도 1960-1970년대의 데이터가 제일 도움이 될 것이다. 그보다 이전은 아무래도 조금 무리가 있다. 그 당시 모습도 여러 방면에서 볼 수 있는데, 오늘 본 자료는 당시의 주식, 채권, 현금 비중에 따른 손실 가능성과 평균 수익률에 대한 것이다. 정적 자산배분이라고 보면 될 것 같다.

1960년대 자산배분

60년대와 70년대가 약간 다르긴 한데 큰 흐름에서는 비슷하다. 채권만 들고 있는 경우 손실 가능성은 주식과 크게 차이 나지 않으나 기대 수익률은 한참 떨어진다. 주식과 채권을 섞은 전략으로 손실 가능성이 크게 떨어지진 않는다. 오히려 현금과 섞은 전략은 좀 더 바람직한 성과를 보여주는데, 그 당시와 현재는 절대적인 금리 수준이 다르기 때문에 과거 그대로 현재와 같을 것이라고 받아들이긴 힘들다. 그럼에도 현금 비중이 꽤 유의미하다는 것은 생각해볼 수 있다.

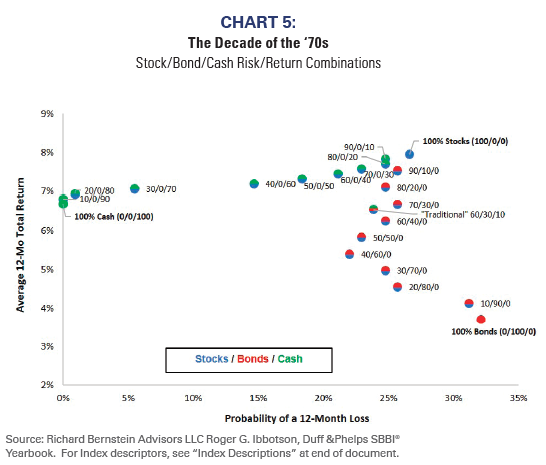

1970년대 자산배분

1970년대의 흐름도 크게 다르진 않지만, 눈에 띄는 것은 현금과 주식을 섞었을 때 기대 수익률도 이전보다 적게 차이나고 손실가능성도 더 낮은 것이다. 채권과 섞은 전략도 60년대보다 손실 가능성을 줄여 더 안정적인 포트폴리오를 보여준다.

80년대 이후 만큼은 아니지만 1960-70년대에도 자산 배분은 적절한 성과를 내주었다. 강환국 님의 할투 영상을 찾아보면 백테스팅 결과를 보여주는 영상이 있다. 자산배분을 하려는 마음은 여전히 변함이 없지만, 이 자료가 의미를 가지는 것은 동적 자산배분을 도전해보고 있는 나에게 어떤 자산의 비중을 얼마나, 또 언제 리밸런싱을 할 것인지 생각해보게 하기 때문이다.

앞으로 나의 전략과 고민

원래는 경기 정점 부근이라고 생각되는 지점에서 주식의 일정 부분을 장기 채권으로 갈아타려는 계획이었다. 그런데 요즘 고민하는 것은 시클리컬 주식들을 곧바로 장기 채권으로 바꿀 것인가이다. 정점을 정확하게 맞출 수 있는 것도 아닌데, 채권의 손실 가능성까지 높은 상황에서 변동성이 큰 장기 채권으로 갈아타게 되면 과연 이 전략이 성공적일까 의문인 것이다.

그래서 이 자료를 보면서 생각해 본 것은 ① 어느 정도 시클리컬 주식을 정리하고 현금화해서 기다리다가 장기 채권으로 들어간다. [주식+현금] ② 어느 정도 시클리컬 주식을 정리하고 단기 채권에 넣어뒀다가 장기 채권으로 들어간다. [주식+단기 채권] ③ 시클리컬 주식을 순차적으로 정리하고 현금화해서 기다렸다가 장기 채권으로 들어간다. [현금] 이 정도 3가지 시나리오다. 배당주들에 대한 고민은 또 별도다. 아이고 머리야.

조금 더 고민이 필요하겠지만 하반기로 접어들수록 시클리컬 주식이 지지부진한데 물가는 오르면서 장기금리가 상승하고 채권 가격도 빠지는 상황도 불가능하진 않다고 본다. 그래서 시차를 두고 순차적으로 많이 오른 시클리컬 주식들부터 현금화해서 기다려보는 것도 나쁘지 않을 것 같다. 기다리는 기간이 6개월이 될지 1년이 될지는 모르기 때문에 그동안 주식을 다 매도했는데 계속 올라가면 심리가 흔들릴 수도 있으니 일정 부분 주식 비율을 유지하는 것도 좋아 보인다. 아이고, 쓰고 보니 참 욕심쟁이다. 결국은 정확히 알 수 없는 것인데 말이다.

일단 다음 달부터는 주식 비중을 줄이는 것에 대해 심각히 고민을 해야 할 것 같고, 또 TLT 외 채권 ETF들에 대한 조사도 좀 더 하면 좋을 것 같다. 또 아울러 1월 고점부터 현재까지 시총 상위주들이 거의 4개월째 옆으로 기고 있다. 이 정도 기간이면 옵션 양매수 전략도 슬슬 재개해봄직도 하다. 참... 주식 매매는 할 게 없는데 고민할 것은 참 많은 한 달이 될 것 같다.

[베이지북] 2021년 4월 연준 베이지북 요약 : 전반적인 경기회복

베이지북이란, 미국의 12개 지역의 경제상황을 요약해놓은 보고서라고 할 수 있다. 연방준비제도에서 1년에 8번 발행하며, 여기에서 볼 수 있다. 전반적인 경제상황 1. 2월 말부터 4월 초까지의 기

lavie.tistory.com

지속적인 물가상승과 테이퍼링에 대한 KTB 김한진 박사님 의견 정리

4월 FOMC [인터뷰 내용 바로가기] 에서 연준 의장 파월이 물가 상승이 일시적이라고 한 것에 대해 과연 일시적일까? 하는 물음을 던졌는데 김한진 박사님도 같은 의문을 던져주셨다. 찾아서 듣는

lavie.tistory.com

'경제아카데미 > 개념정리' 카테고리의 다른 글

| 주식과 채권의 상관관계 (0) | 2021.05.19 |

|---|---|

| 경기민감주(시클리컬) 뜻과 투자할 때 알아둘 점 (0) | 2021.05.07 |

| 주식 고점의 징후, 유포리아(Euphoria)란? - 켄 피셔 (0) | 2021.04.20 |

| 쇼티지 뜻과 향후 방향 (10) | 2021.04.06 |

| SLR의 의미, 시사점에 대해 알아보자 (0) | 2021.03.25 |

댓글